債券トレーダーは米長期国債利回り急上昇の可能性に賭けた取引に殺到している。トランプ大統領が議会に早期可決を促す減税案が財政赤字や連邦債務を一段と膨らませるとの懸念が背景にある。

米国債オプション市場では、不透明な経済見通しを受けてヘッジの動きが活発化。投資家は期間が長めの債券利回りが年末までに上昇すると見込んでいる。ゴールドマン・サックス・グループやJPモルガン・チェースなどウォール街の大手金融機関のストラテジストも米国債利回り見通しを上方修正している。

大きめなポジションの一部は米10年債利回りが5%を試すというものだ。CMEグループの19日の未決済建玉データでも10年債利回りが今後数週間に5%に向かうことへの大きな賭けが確認された。

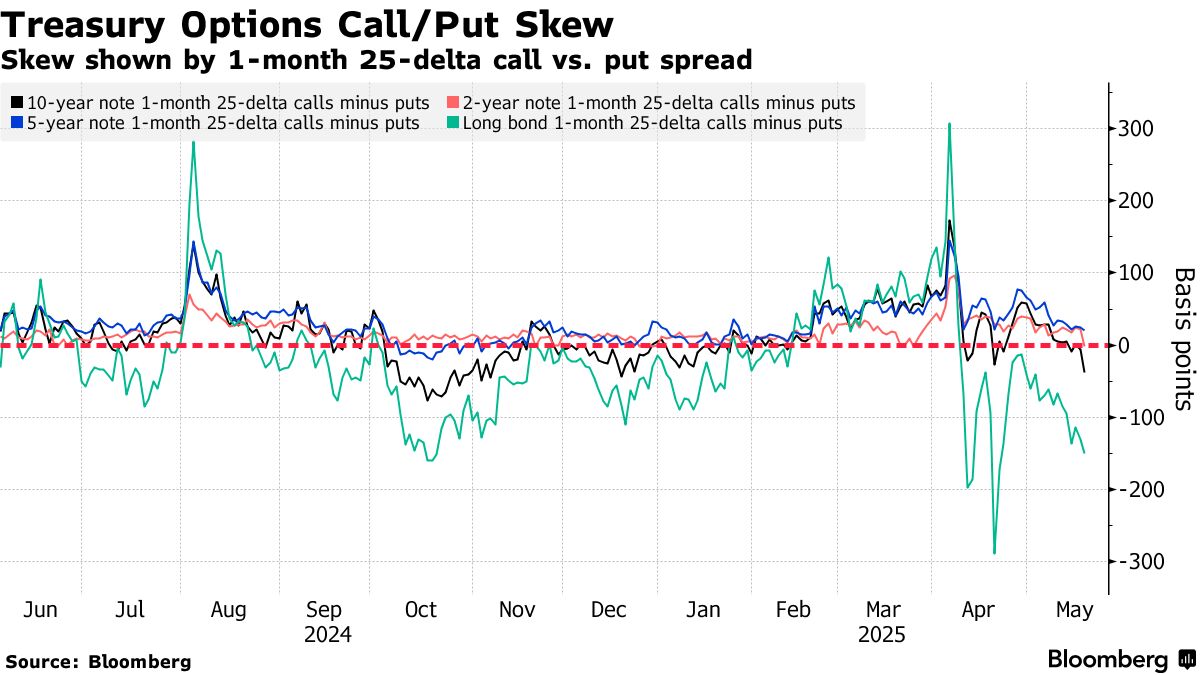

過去1週間では、利回り上昇に備えるオプション取引の動きが顕在化。コールとプットのスキューを見ると、債券市場の売りを反映したプレミアム上昇が示されている。

ジェイ・バリー、ジェイソン・ハンター両氏らJPモルガンのストラテジストはリポートで、「需要状況の構造変化の中での通商政策や金融政策を巡る不確実性を踏まえ、リスクは当面、ベアスティープ化に傾いている」との見方を表明した。

米30年債利回りは19日の取引で一時5%を上回り、2023年11月以来の高水準を付けた後、上昇幅を縮小した。これはムーディーズ・レーティングスが米国の信用格付けを最上位から1段階引き下げたことを契機とした売りによるものだ。同日早い時点の取引で全年限の国債利回りが上昇したが、その後の取引で上昇分は帳消しとなった。

米国債イールドカーブ(利回り曲線)の長期ゾーンで大きな損失に備えるためのプレミアムは現在、4月以来の高水準に達している。当時はトランプ氏の強硬な通商政策に伴う経済的影響への懸念で市場に動揺が広がっていた。

現行のスキューの動向は、利回り急上昇のリスクに対するヘッジとしてプットオプションの価格が上昇し、逆方向の動きで利益を得るコールオプションの価格との差が拡大していることを意味している。

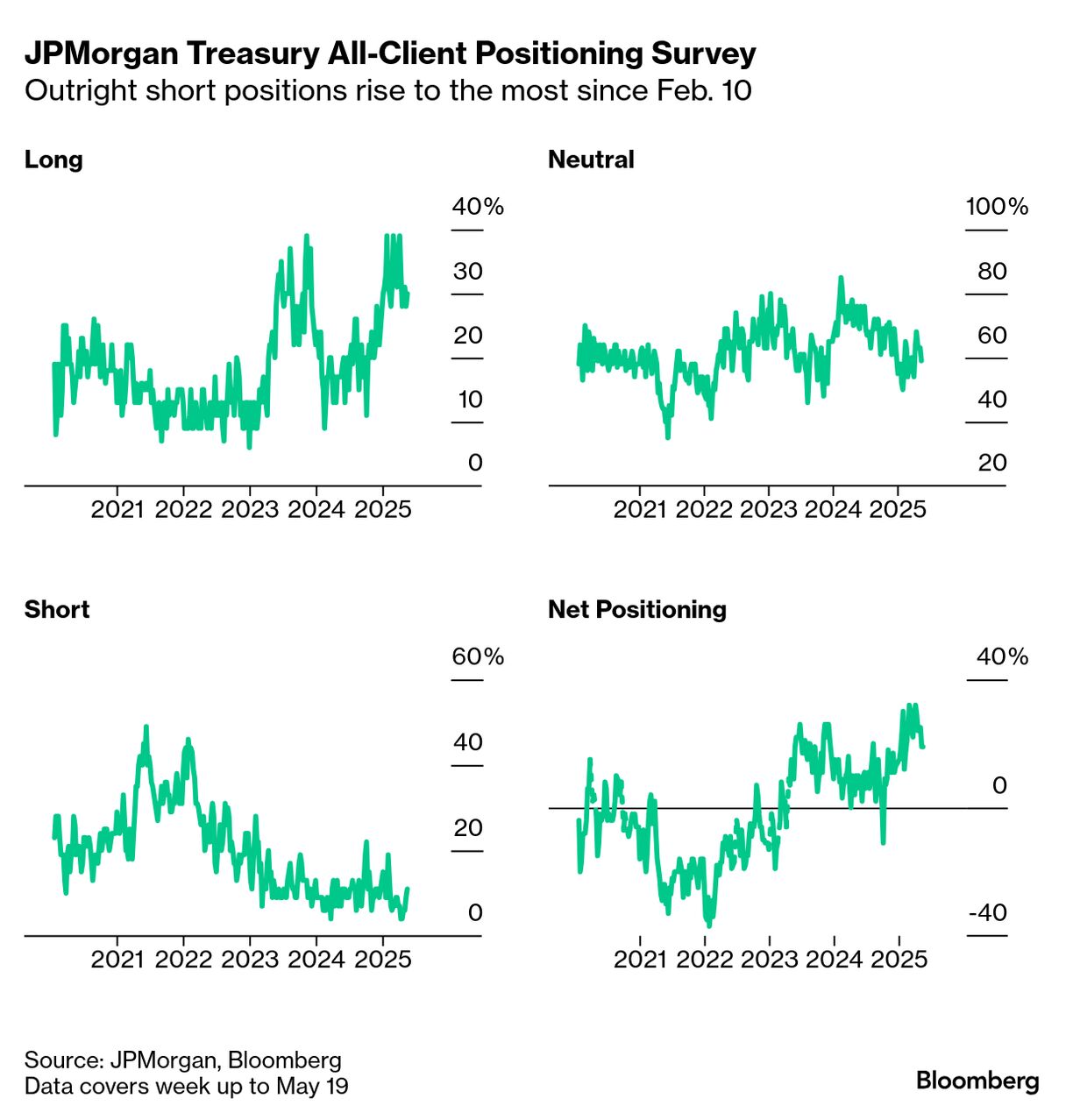

JPモルガンが20日に公表した米国債顧客調査でも、アウトライトショートポジションが2月10日以来の高水準に達し、利回り上昇見通しが浮き彫りとなった。ただ、4月初めと比べて投資家のポジションは一段と中立的となっているため、同社ストラテジストは「先月よりもはるかに小さめの動き」が予想されるとコメントした。

米国債オプション・スキュー

トレーダーがイールドカーブ長期ゾーンでの売りに備えるために支払うプレミアムは上昇しており、19日の取引で米30年債利回りが5%を突破した動きや、最近のイールドカーブのスティープ化と一致している。

長期債プットオプションへのスキューは過去約1カ月で最大となっている。今後数週間で10年債利回りが5%に達し、それを超える展開も想定した取引が複数見られる。19日時点では、10年債利回りが4.95%に達することを狙ったポジションに1100万ドル(約15億9000万円)規模のプレミアムが投じられていたほか、金利のボラティリティーに対する大口の売りもあった。

原題:Traders Brace for 10-Year Yield at 5% as Selloff Sours Risk Mood(抜粋)

🧠 編集部の感想:

米10年債の利回りが5%に達する可能性が高まっており、財政悪化への懸念が影響していることが印象的です。投資家は長期債の利回り上昇に備えて積極的にオプション取引を行っている様子が伺えます。常に変動する市場環境の中で、今後の動向には引き続き注目が必要です。

Views: 0