Q. 私たち全員が必ず持っている《強力な武器》とは何でしょうか?

A.《時間》という資産です。

大切な時間をどこにどう使うかで、人生に大きな差が開きます。

不動産=【時間のゲーム】です。

ゲームのルールを理解すれば、「誰でも」「必ず」勝てるはず! 正しい知識を持てば、リスクを最小化しつつ、35年後に「利益+5000万円」の不動産(=純資産)を手に入れられる!

年収500万円以上の会社員/公務員であれば、「再現性」が必ずあります。普通の会社員でも、年収によっては3軒以上の不動産を買える方もいます。利益+1億円の資産を余裕で狙えるのです。

当連載では、『業者じゃないからここまで書けた! 不動産投資をぶっちゃけます!!』南祐貴/セカニチ(ダイヤモンド社)から抜粋し、不動産投資のコツを紹介していきます。

Photo: Adobe Stock

Photo: Adobe Stock

「年収別」で最適な戦略を考えましょう

自分が「住む用」の住宅ローンと、「投資用」のローン。どちらを優先するかを「年収」別で考えてみましょう。

◎年収200~500万円:「住む用」だけ考えるべし。投資用ローンが組めるとしても良い条件ではない→投資用はオススメしません、忘れましょう。

「現金1000万円以上・大きな金融資産がある」…などの資産背景があれば、信用度がプラスされ、良い投資用ローンが組める可能性もあります(が、あまり現実的ではないですね)。

◎年収500~700万円:「住む用」と「投資用」は、どちらかしか組めないと認識すべし。基本的には住宅ローン優先ですね。

住宅ローンを組まない人(例:実家暮らし・結婚相手が住宅ローンを既に単独で組んでいる…等)であれば、自分の枠は投資用ローンにして有利な条件を引っ張るのも良い。

◎年収700~800万円:運が良ければ「住む用」と「投資用」どちらも良い条件で組める可能性も? 運良く2軒買えるかは微妙なラインです。住む用の物件で毎月いくらの総支払額にしたいか?によります。正しい戦略を考えていきましょう。

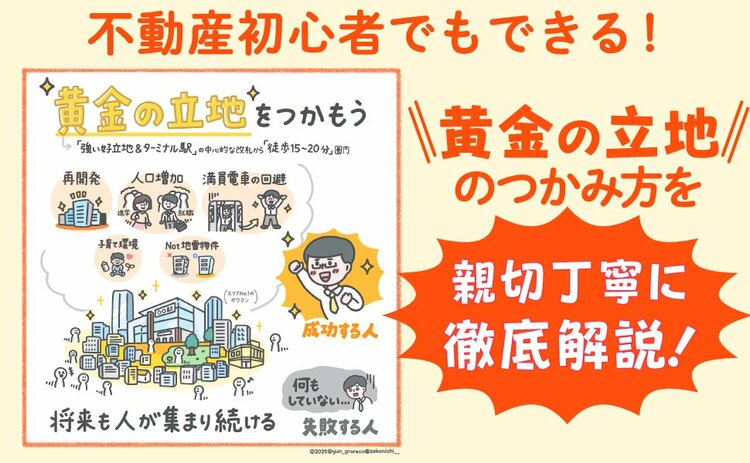

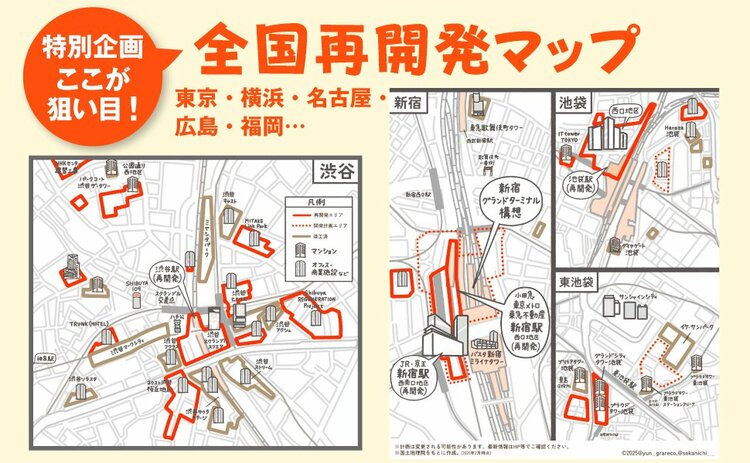

◎年収800万円~:「投資用」も「住む用」も、どちらも不動産ローンを組める可能性があります。「投資用」でも良い条件でローンを引っ張れる可能性あり。もちろん「自分が住む用」の住宅ローンが優先ですよ。前述のとおり、自分のライフプランを逆算しましょう。実家暮らしor地方在住で都心に「住む用」を今すぐ必要としない人は、都心&好立地【=黄金の立地】に「投資用」不動産を買う検討をしてください。

また《勤続2年以上》も大きなプラス材料です。勤続年数が長い=社会的信用が貯まっている。その信用力は活かすべき。たとえ年収が1000万円の会社員でも、勤務1年以下の人は銀行からの信用度は低めなのです…。

まとめ: □ CICの信用情報が綺麗 □ 年収500万円以上 □ 勤続2年以上

▼条件を満たしている会社員の皆さま。おめでとうございます。

銀行から好条件で不動産ローンを引っ張り、有利に不動産を持てます。

逆に上記3点を満たしているのに不動産ローンを組んでいない方は…? ショートケーキのイチゴを捨てているのと同じ。もったいない。

※当連載は、『業者じゃないからここまで書けた! 不動産投資をぶっちゃけます!!』南祐貴/セカニチ(ダイヤモンド社)からの抜粋です。

Views: 0